El presidente Gabriel Boric, luego del rechazo del 62% de los chilenos al texto radical y extremo propuesto de una nueva Constitución, ha intentado darse un baño de populismo irresponsable con la presentación al Congreso, el pasado 7 de noviembre, de un proyecto de ley que reforma dramáticamente el sistema de pensiones chileno basado en la capitalización individual, un sistema que a la fecha, ha sido acogido por 46 países y generado balances de los fondos de pensiones propiedad de los trabajadores ascendentes a 40% del PIB mundial del 2021. Boric, con su decisión, trata de atender una de las principales demandas del estallido social de finales de 2019 en Chile: acabar con el actual sistema de pensiones. Los críticos del sistema de capitalización individual y administración privada lo consideran fallido porque las pensiones que termina pagando son relativamente bajas, cuando se comparan con las que pagan algunos países desarrollados de Occidente que tienen sistemas de reparto o sistemas mixtos que combinan el reparto con la capitalización individual. En sus análisis, los críticos del sistema chileno olvidan mencionar que las tasas de contribución consolidadas (incluyendo la contribución fiscal de los gobiernos al segmento de reparto) en los países que exhiben tasas de reemplazo (pensión como % del salario del último año) superiores al 70% son, en promedio, dos veces mayores que el 10% aportado por el trabajador chileno a su cuenta de capitalización individual. Es cierto que, en Italia, las pensiones brutas representan el 75% del último salario. Esa elevada tasa de reemplazo se debe, en gran parte, a que la tasa de contribución consolidada del cotizante es 33% del salario.

La propuesta del presidente Boric desmantelaría las AFP; crearía un sistema estatal de reparto (inicialmente desfinanciado) para pagar pensiones durante las siguientes décadas; y establecería un sistema, también estatal, de “capitalización colectiva” para el muy largo plazo. La propuesta, en el ámbito del Pilar Contributivo, aumentaría la tasa de cotización previsional desde el 10% vigente a 16.5%; 0.5% lo aportaría el trabajador y 6.0% el empleador. El aumento de la tasa de cotización a ser pagada por el empleador se haría de manera gradual, 1% por año. El 10.5% de la cotización consolidada iría a la cuenta de capitalización individual propiedad del trabajador. Los ahorros previsionales en cuentas individuales acumulados en la actualidad y en el futuro seguirían siendo de propiedad individual y heredables, tal como ocurre en el sistema vigente.

El 6% restante, sería recibido por una nueva agencia pública monopólica (Administrador Previsional Autónomo, APA), una especie de nuevo Seguro Social, que asumiría monopólicamente todas las funciones de administración de los fondos (atención al afiliado, pagos, etc.) que hoy ejercen las AFP. La inversión del 10% (10.5%, en lo adelante) que actualmente realizan las AFP, sería realizada por nuevos Inversores de Pensiones Privados (IPP) o por el nuevo y gigantesco Inversor de Pensiones Público y Autónomo (IPPA). El cotizante podría elegir entre los IPP y el IPPA. El 6% adicional en la tasa de contribución que se destinaría a capitalización colectiva con cuentas artificiales, ficticias o nocionales, también iría al IPPA, el monopolio estatal que invertiría parte de los recursos provistos por esa contribución adicional de 6%. Los flujos futuros de la contribución de 10.5% serían manejados por el IPPA, por defecto, o por los IPP, cuando los cotizantes, de manera explícita, lo decidiesen.

Las cuentas nocionales no serían propiedad de los trabajadores (a diferencia de lo que sucede con la capitalización individual); solo servirían como referencia o soporte de la promesa del Estado chileno, de que entregaría una pensión al “titular” de la cuenta nocional. Para tratar de honrar la promesa, el IPPA, al recibir el 6% del porcentaje del salario que aportaría el empleador, lo depositaría en un Fondo Integrado de Pensiones (FIP), que sería administrado por un ente estatal. El 70% de los recursos recibidos por el FIP se invertiría en activos financieros ofrecidos en el mercado de capitales para hacer posible el pago futuro de pensiones a los beneficiarios de las cuentas nocionales y el 30% restante se gastaría para pagar los siguientes beneficios: a) los derechos de pensión, según el registro de cotización de cada afiliado en su cuenta nocional en el Seguro Social, pero ajustados por un algoritmo de solidaridad desde los que ganan más de US$1,275 al mes a los que perciben un salario menor a ese; b) incremento de las actuales pensiones para satisfacer las peticiones y demandas; y c) complementos a pensiones por género del beneficiario y para labores domésticas y de cuidados requeridos por este.

El monto de la pensión a ser recibida por el trabajador cuando alcance la edad de retiro dependería del monto de las cotizaciones realizadas y del porcentaje de rentabilidad nocional o ficticia que el IPPA (el Estado) fijará inicialmente en 2%, muy por debajo de la del mercado. Tendría que pagar una rentabilidad menor a la del mercado para poder financiar el déficit y garantizar la sostenibilidad del sistema de reparto y pagar la burocracia estatal que demandará el rol estelar que el nuevo sistema conferiría al Estado chileno. Si el nuevo Seguro Social percibe que el sistema de reparto va camino a la insostenibilidad, reduciría aún más la rentabilidad nocional o ficticia, con lo cual ajustaría a la baja las pensiones a pagar en el futuro. Lo mismo ocurriría cuando las inversiones en el mercado capitales que haga el IPPA reporten retornos negativos, como ocurrió en el 2009 y ha ocurrido este año, con las inversiones de todos los fondos de pensiones del mundo, lo que ha obligado a que países como Suecia, que tiene un sistema que incluye cuentas nocionales, hayan ajustado a la baja la rentabilidad nocional y, por tanto, el nivel de las pensiones pagadas.

En lo referente al Pilar Solidario, el cual sería financiado con los impuestos recaudados por el Gobierno chileno, la propuesta elevaría la Pensión Garantizada Universal mensual desde 193,917 a 250,000 pesos chilenos (desde US$219 a US$282 a la tasa de cambio del pasado viernes). Con esto termina el apretado resumen de las 403 páginas del Proyecto de Ley que crea un Nuevo Sistema Mixto de Pensiones y un Seguro Social en el Pilar Contributivo, mejora la Pensión Garantizada Universal y establece Beneficios y Modificaciones Regulatorias” de Boric, el cual, para el economista, profesor y consultor internacional Klauss Schmidt-Hebbel, Ph.D en economía del MIT, “es la peor propuesta de reforma previsional en medio siglo: es opaca, populista, ineficiente e injusta”.

Schmidt señala que “la eliminación de las AFP contradice la evidencia de que esta industria es razonablemente eficiente y aprovecha las economías de escala y de ámbito en el ejercicio de sus funciones. Destruir una industria privada que funciona y reemplazarla por una nueva industria predominantemente estatal y monopolista es muy ineficiente, porque implica gestión estatal con duplicación de costos, con contratación de miles de nuevos funcionarios públicos. Las AFP, en cambio, no cobrarían un peso adicional si administraran el 6% adicional.”

Un estudio del Banco Central de Chile de 2017, referido por Schmidt, estimó que un aumento de la tasa de cotización de 6%, como se propone ahora, pero sin modificar el sistema de capitalización individual bajo administración privada, produciría un aumento de 1.2% en el crecimiento del PIB de Chile. En cambio, si dicho aumento en la cotización fuese para alimentar un sistema de reparto, que es precisamente lo que propone Boric, el PIB disminuiría en 3.4%. Mario Marcel, el actual Ministro de Hacienda, presidía el Banco Central en el 2017. Ahora, desde Hacienda, sin hacer público los supuestos, datos, modelos utilizados ni resultados detallados, presenta estimaciones totalmente diferentes. Claro, en el 2017, Marcel era independiente del Poder Ejecutivo. Ahora, desde Hacienda, no lo es.

La mejor opción de reforma que tiene Chile consiste en a) el aumento gradual de las edades de retiro; b) un incremento gradual de la tasa de cotización en 6% destinado a las cuentas individuales en las AFP y c) el aumento de la actual Pensión Garantizada Universal financiado a través de las recaudaciones de impuestos. Según el Gobierno de Boric, un trabajador que durante la mitad de su vida laboral cotizó un sueldo de unos US$425 mensuales, recibe actualmente una pensión cercana a los US$280, arrojando una tasa de reemplazo de 66%, un nivel relativamente elevado para un sistema con una contribución definida de apenas 10% del salario. Con un aumento de 2 o 3 años en la edad de retiro y un aumento en la tasa de cotización de 6%, el sistema de capitalización individual de Chile generaría tasas de reemplazo similares a las más altas entre todas las socialdemocracias europeas.

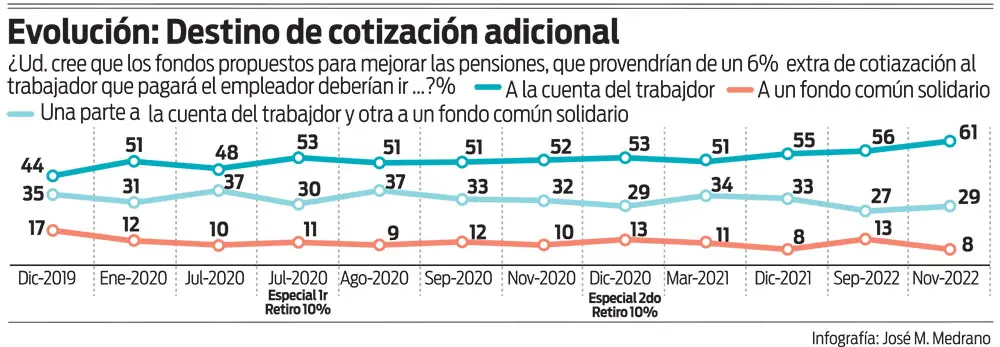

Lo mejor que podría pasarle a Chile es que el proyecto Frankenstein de reforma previsional de Boric corra la misma suerte que el absurdo texto constitucional que sometió a referéndum. La aprobación del primero requeriría del financiamiento de una reforma tributaria poco probable de ser aprobada por la mayoría opositora en ambas cámaras, sin contar con el rechazo de algunos de los grupos de la coalición gobernante. Dado el panorama de crecimiento económico raquítico que Chile tiene por delante (-1.0% en 2023 y entre 2.0%-2.5% para 2024-2027), la aprobación minúscula de 29% que tenía Boric el pasado 28 de noviembre y la preferencia enana del 8% de los cotizantes al sistema de pensiones que apoyan que el aumento de 6% en la cotización vaya a un Fondo Estatal, según la última encuesta Cadem, los chilenos, aparentemente, lograrán librarse de este nuevo disparate del actual gobierno.