Los amantes de las elucubraciones tienen la mesa servida. Si la actual administración de Punta Catalina no estuviera comprando el carbón a CMC bajo contrato, estaría pagando más del doble de precio. Es decir, que cada embarque recibido bajo el contrato con CMC está resultando en un ahorro del orden de los 9,000,000 millones de dólares. Eso no parece una mala decisión gerencial.

Tengo que confesar que, aunque escribo para este prestigioso matutino, hay una columna que no leo porque nunca puedo entender a qué fines sirve.

Amigos me han enviado unos escritos en los que un economista se refiere al carbón de Punta Catalina. Me parece oportuno hacer un repaso del mercado antes y después del Covid.

Todos recordarán que fui parte de la comisión que designó el Presidente Danilo Medina para investigar la licitación de Punta Catalina. La idea era detectar si la misma se hizo bajo principios aceptables. Para evaluar el precio del activo se contrató a la firma FTI Consulting.

Recuerdo que uno de los miembros de la comisión, Jaime Aristy Escuder, insistió en contratar a Fernando Fernández, un ex funcionario del Banco Interamericano de Desarrollo (BID).

Consulté a un antiguo funcionario de esa institución y tal como informé en la Comisión de Seguimiento de Punta Catalina, este me dijo que Fernández era un gran amigo de Aristy Escuder; había trabajado para el Ministerio de Economía, Planificación y Desarrollo y, para completar el cuadro, me advirtió que de energía no sabía nada.

El 30 de junio del 2017 la comisión rindió su informe y FTI Consulting evaluó que la central no podía costar más de 1,945 millones de dólares. Exactamente un mes después, el prestigioso matemático pasa a ser el primer administrador de la termoeléctrica. Tres años más tarde, en el discurso de inauguración afirmaba que el costo ascendió a 2,453 millones de dólares.

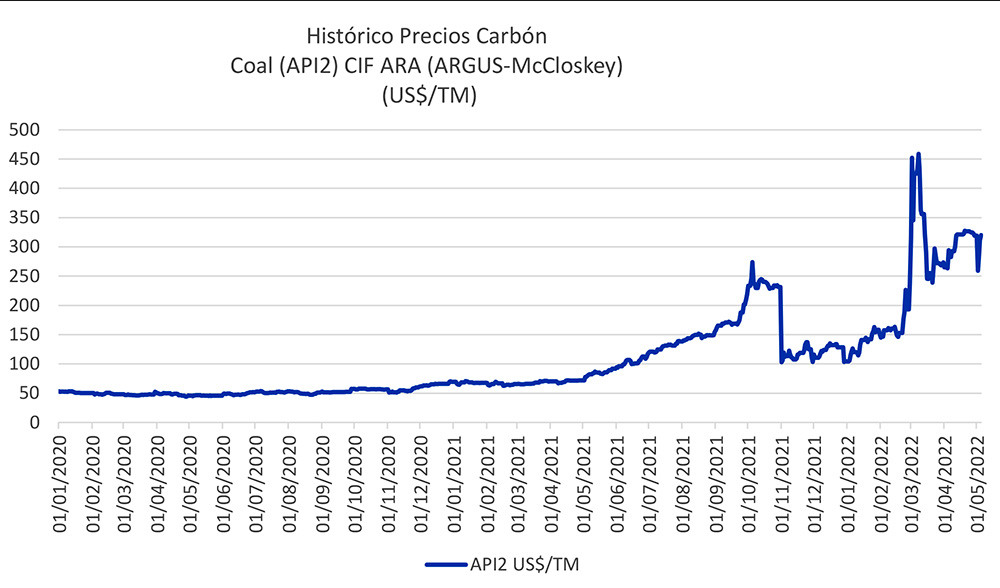

Pero nada, pasemos ahora al tema del carbón. El precio del carbón en el mercado internacional, de acuerdo con el índice API2, utilizado como principal referencia para las transacciones del mineral, se mantuvo en el orden de los 50 dólares por tonelada métrica (TM) durante prácticamente todo el año 2020 y alcanzó los 70 dólares en el periodo enero-abril 2021.

A partir de mayo 2021 comenzó una carrera al alza que colocó la tonelada por encima de los 250 dólares hacia octubre de 2021, y por encima de los 300 dólares en mayo 2022, luego de haber alcanzado un pico en marzo de 2022 por encima de los 450 dólares.

Aunque no hay total consenso entre los expertos, las principales razones de esta alocada carrera se encuentran en el desequilibro entre oferta y demanda, que supuso la rápida reactivación de la economía mundial post-COVID en la segunda mitad de 2021 y la guerra entre dos de los principales productores mundiales de combustibles, Rusia y Ucrania, en 2022.

No debería ser difícil darse cuenta de que el mercado actual del carbón “en tiempos de guerra” con precios que superaron los 450 dólares es muy diferente al mercado del carbón “en tiempos de COVID” con precios de 50 dólares la TM. Concluir sobre la capacidad gerencial de las administraciones de Punta Catalina, en base a comparar los precios pagados en uno y otro período es un ejercicio de necedad, malicia o cuando menos de manipulación burda. En todo caso, vale la pena repasar la historia reciente del abastecimiento de carbón a Punta Catalina.

Desde mediados de 2020 a mediados de 2021 Punta Catalina se abasteció del carbón adquirido a la firma XCOAL, a un precio promedio en el orden de los 60 dólares por TM bajo un contrato surgido de la licitación realizada a inicios del año 2020.

En ese contexto, el contrato con XCOAL permitió ahorros importantes, si se compara lo que costaba el carbón en el mercado al momento de cada embarque. Efectivamente, aunque el precio contractual fue superior al del mercado, durante la primera parte de la ejecución del contrato (junio-diciembre 2020), la comparación del monto pagado por cada embarque en el período enero-septiembre 2021 y el monto que surgiría de los precios del mercado, puede elucubrarse que ese contrato permitió un ahorro de unos 2 millones de dólares en cada embarque recibido en ese periodo.

Claro que esto no es más que una elucubración, pues nada garantiza que de haberse realizado compras de carbón por vías diferentes al contrato con XCOAL, se hubiera pagado exactamente el precio que marcaba el índice API2. Esto, en tanto el índice es sólo una referencia a partir de la cual se establecen los precios; no es el precio al que los vendedores están obligados a cerrar una venta.

También debe decirse que ese contrato con la firma XCOAL tuvo costos muy significativos para Punta Catalina. Es que XCOAL incumplió injustificadamente el plazo para la entrega del último embarque contratado. Esa demora sumergió a Punta Catalina y a la República Dominicana en una tremenda incertidumbre pues la falta de abastecimiento de carbón puso en riesgo la continuidad de la generación de la planta y, con ello, la estabilidad del mercado eléctrico mayorista, el aprovisionamiento normal de energía a hogares y empresas y, en última instancia, la seguridad nacional.

Claro que desde un punto de vista de los negocios y no de los escrúpulos, XCOAL tenía una justificación para actuar de esta forma. Para agosto 2021 el precio del carbón en el mercado ya era muy superior a lo que recibía por contrato con Punta Catalina y ese contrato estaba a punto de expirar con lo que las repercusiones de un incumplimiento podrían ser bastante menores. Esto se confirma con un cálculo muy simple.

Ese último embarque de unos 60,000 TM, a precio de contrato de 60 dólares por TM, tenía un valor del orden de los 3.6 millones de dólares. Por su parte, el mercado ya pagaba 150 dólares por TM, lo que le daba un valor del orden de los 9 millones de dólares al embarque. El comportamiento oportunista de XCOAL, combinado con problemas con su suplidor de carbón fue lo que puso en jaque el abastecimiento de carbón a Punta Catalina y forzó a las autoridades dominicanas a explorar desesperadamente toda fuente alternativa del combustible.

Ahora bien, ya en junio de 2021, la administración de Punta Catalina había lanzado una nueva licitación para asegurar la provisión de carbón para los siguientes 12 meses. Es cierto, la licitación debió lanzarse antes, pero diversos problemas administrativos lo imposibilitaron. También es correcto plantear que, si se hubiera lanzado antes, se habrían adjudicado precios más bajos. La realidad es que eso no sucedió, por lo que nunca sabremos lo que hubiera pasado, siempre será una especulación.

Porque es que lo que “hubiera pasado si…” lamentablemente, nunca se puede corroborar. Y en este caso hay elementos muy contundentes para no sacar conclusiones livianas. Pues resulta que en la licitación mencionada resultó adjudicada nuevamente XCOAL para proveer 900,000 TM a un precio de 104 dólares por TM. En condiciones normales, XCOAL debió firmar su contrato y comenzar a abastecer el carbón en los últimos meses del año 2021.

Sin embargo, a pesar de los múltiples esfuerzos realizados por la administración de Punta Catalina, XCOAL nunca firmó el contrato. Nuevamente, XCOAL puso en jaque a Punta Catalina y al país incumpliendo un compromiso asumido y privando a la generadora de obtener carbón a un precio muy conveniente, dada la evolución que estaba siguiendo el mercado para esa época.

Y hablando de elucubraciones, si XCOAL hubiera honrado su compromiso, firmado el contrato y estuviera proveyendo el carbón, Punta Catalina estaría logrando por cada embarque un ahorro del orden de los 7 millones de dólares si se compara el precio del contrato de esa firma y el precio de referencia en el mercado del carbón.

Dado el comportamiento de XCOAL cabe preguntarse si la elucubración de lo que “hubiera pasado si…” se lanzaba la licitación en marzo 2021 en lugar de junio 2021 tiene sentido. Si efectivamente una empresa como XCOAL hubiera salido adjudicada por un precio de 60 dólares por TM en marzo 2021… ¿Habría cumplido su compromiso al ver la evolución del mercado…siendo que no cumplió estando adjudicada a 104 dólares? Nunca lo sabremos. Pero algo permite intuir que cualquier adjudicatario a precios de los “tiempos de COVID” hubiera hecho lo imposible por romper el compromiso al enfrentarse a los “tiempos de guerra”.

El nuevo incumplimiento de XCOAL obligó a lanzar una nueva licitación, fruto de la cual se adjudicó un lote de 360,000 TM a la firma Little River a un precio de 178 dólares por TM. Aunque el abastecimiento debió iniciar a finales del año 2021, diversas circunstancias propias de la firma y ajenas completamente a Punta Catalina le han hecho imposible comenzar el despacho del carbón hasta la fecha.

Eso a su vez, está obligando a la actual administración de Punta Catalina a incursionar en el mercado para realizar compras de carbón en un contexto sumamente adverso, marcado por precios superiores a los 300 dólares por TM y con pico que superaron largamente los 400 dólares.

Es en este contexto tan adverso que, siguiendo procesos competitivos acordes a la normativa vigente, se adquirieron embarques de carbón a la firma Glencore a 368 dólares por TM en promedio y a Javelin por 389 dólares por TM. Estos precios exorbitantes son los que, lamentablemente, se obtienen en “tiempos de guerra”, de incertidumbre y de especulación. Tan gravosos son los precios que la actual administración de Punta Catalina está optando por compras de reducido volumen, tratando de mitigar el daño. Si esta es una mala decisión gerencial, estamos dispuestos a escuchar sugerencias para mejorarla.

Por cierto, también en el año 2021 se adjudicó un segundo lote de 900,000 TM a la empresa CMC. Fruto de ese contrato, desde febrero de 2022 se están recibiendo embarques de carbón a un precio de contrato de 162 dólares por tonelada, mientras el precio de mercado de carbón supera los 300 dólares. Los amantes de las elucubraciones tienen la mesa servida. Si la actual administración de Punta Catalina no estuviera comprando el carbón a CMC bajo contrato, estaría pagando más del doble de precio. Es decir, que cada embarque recibido bajo el contrato con CMC está resultando en un ahorro del orden de los 9,000,000 millones de dólares. Eso no parece una mala decisión gerencial.

Por último, pocas veces concuerdo con el articulista de marras, pero esta vez sí, cuando reconoce la eficiencia de la Presidencia, la Vicepresidencia, la Superintendencia de Bancos, el Banco Central, entre otros ministerios más, pero me sorprende que olvidara la Procuraduría General de la República.